La emisión de Obligaciones Negociables es un recurso de financiamiento eficiente que se encuentra al alcance de la mayoría de las empresas, independientemente de su tamaño y el sector en el que desarrollen sus actividades.

Las emisiones a través del mercado de capitales posibilitan el acceso a mayores montos de financiamiento – de mediano y largo plazo – a un costo financiero menor si se compara con las opciones tradicionales del sistema bancario. Esto se logra a través de la desintermediación financiera, es decir, cuando la compañía accede a través de la emisión de bonos directamente a los inversores institucionales (Fondos Comunes de Inversión y Compañías de Seguros).

En relación al tamaño de la compañía la normativa de la Comisión Nacional de Valores, que regula el Mercado de Capitales, establece importantes beneficios para la mediana empresa. Algunos de ellos son la bonificación total de los aranceles asociados a la emisión junto a la excepción de ciertos requisitos que deben observar las compañías de mayor volumen de facturación.

Las experiencias de Banco CMF acompañando a las medianas empresas al mercado en una primera emisión han sido exitosas. Esto posibilita que dichas compañías adquieran una mayor visibilidad y nivel de conocimiento por parte de los inversores, lo que permite en el mediano plazo un cambio sustancial en las condiciones d sul acceso al financiamiento

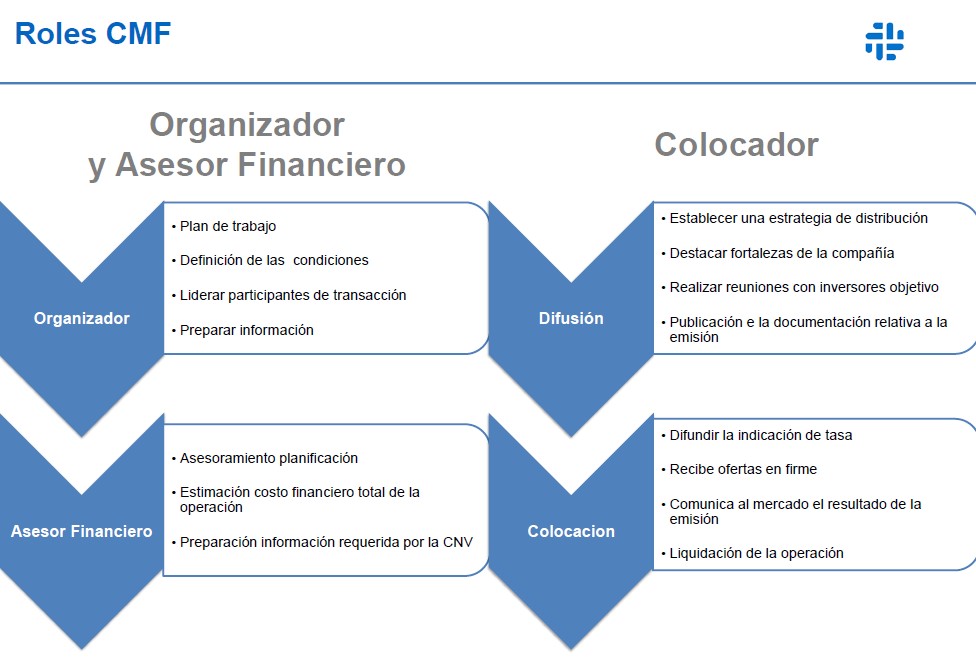

Por ello es que desde el Banco CMF brindamos un servicio integral que comienza con un análisis abarcativo del emisor, que contempla las variedades de las opciones disponibles junto a la generación de un plan estratégico de financiamiento que involucra la gestión de los pasivos de la empresa en el mediano y largo plazo.